Российская Ассоциация Франчайзинга

Российская Ассоциация Франчайзинга

Обзор рынка аренды коммерческой недвижимости в Москве

Консалтинговая компания RRG в рамках еженедельного мониторинга предложения площадей коммерческой недвижимости в Москве подвела итоги сентября 2014 г.

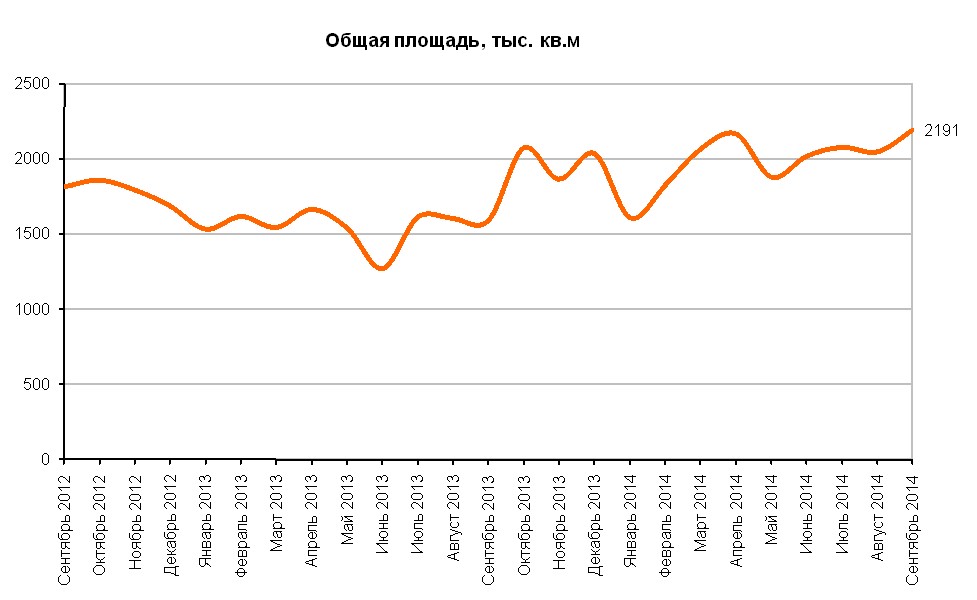

В сентябре 2014 г. в аренду предлагалось 3 750 объектов коммерческой недвижимости общей площадью 2 191 тыс. кв.м. За месяц объем предложения по количеству вырос на 3%, а по общей площади - на 7%.

В сентябре 2014 г. в аренду предлагалось 3 750 объектов коммерческой недвижимости общей площадью 2 191 тыс. кв.м. За месяц объем предложения по количеству вырос на 3%, а по общей площади - на 7%.

Средняя арендная ставка за месяц снизилась на 8% и составила 564 $/кв.м/год, при этом с учетом роста на 5% курса доллара, в рублевом эквиваленте снижение ставок  составило 3%, что свидетельствует о снижении деловой активности на фоне сложной экономической ситуации в стране.

составило 3%, что свидетельствует о снижении деловой активности на фоне сложной экономической ситуации в стране.

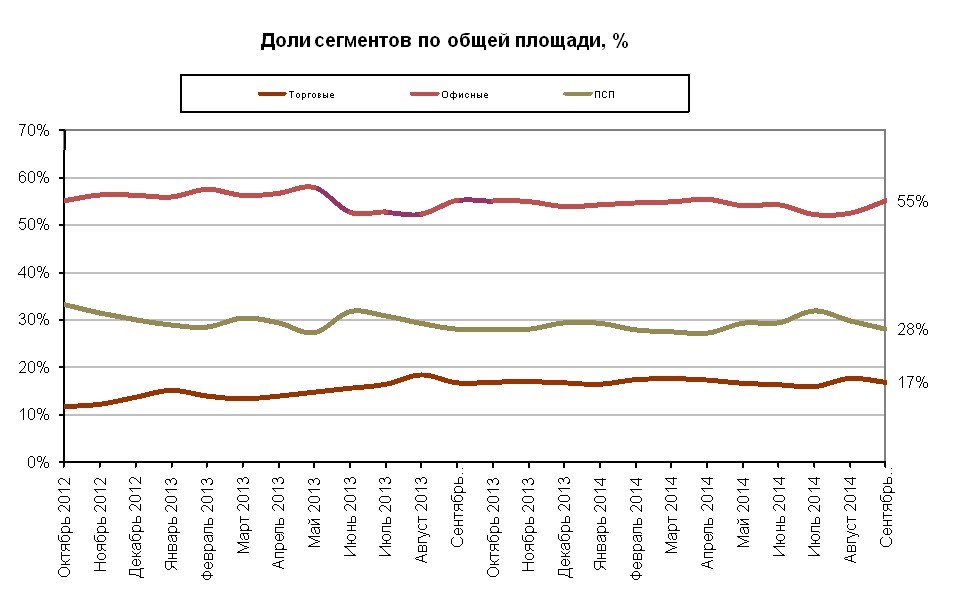

Лидером по объему предложения традиционно остаются офисные помещения, доля которых по площади составляет 55%. Далее идут производственно-складские (28%) и торговые помещения (17%).

|

Все сегменты |

Количество |

Суммарная ГАП, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средняя ставка, $/кв.м/год |

|

значение |

3 750 |

1 028 |

2 191 |

0,58 |

564 |

|

к августу 2014 |

+ 3% |

+ 2% |

+ 7% |

+ 4% |

− 8% |

|

к сентябрю 2013 |

+ 42% |

+ 26% |

+ 38% |

− 3% |

− 7% |

Торговая недвижимость

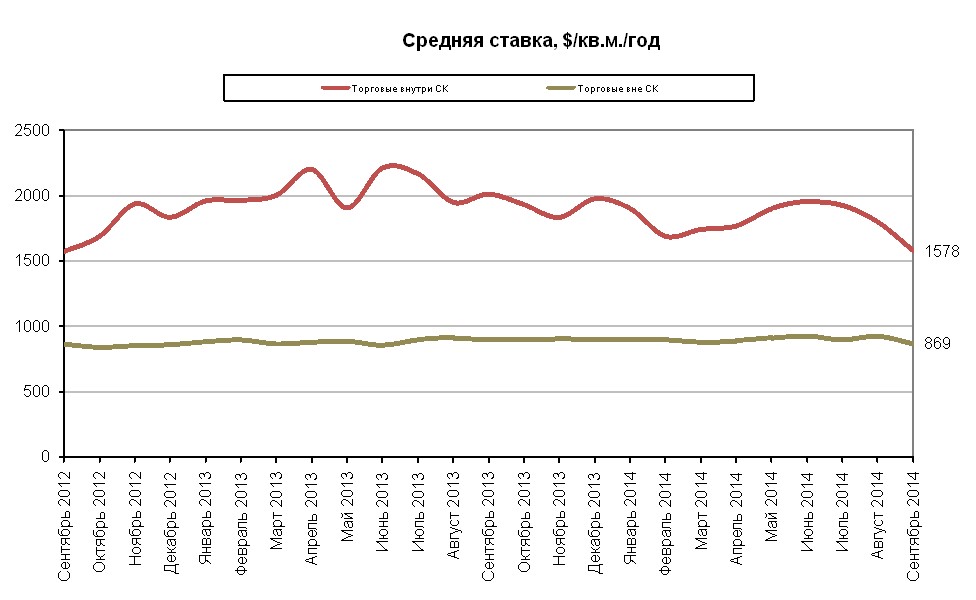

В сентябре 2014 г. на рынке экспонировалось 910 объектов общей площадью 368 тыс. кв.м. По сравнению с предыдущим месяцем количество предлагаемых в аренду торговых объектов снизилось на 4%, а их общая площадь выросла на 2%.

Из указанных объектов в центре экспонировалось 106 помещений общей площадью 38 тыс. кв.м, что на 12% по количеству и на 7% по общей площади ниже показателей предыдущего месяца. Средняя запрашиваемая ставка аренды на эти объекты за месяц снизилась на 12% и составила 1 578 $/кв.м/год. Снижение ставок произошло как за счет уменьшения в общей структуре предложения доли дорогих (со ставками выше 1 500 $/кв.м/год) объектов (с 55% в августе до 45% в сентябре), так и за счет уменьшения на 9% ставок по объектам, которые экспонируются уже давно.

Из указанных объектов в центре экспонировалось 106 помещений общей площадью 38 тыс. кв.м, что на 12% по количеству и на 7% по общей площади ниже показателей предыдущего месяца. Средняя запрашиваемая ставка аренды на эти объекты за месяц снизилась на 12% и составила 1 578 $/кв.м/год. Снижение ставок произошло как за счет уменьшения в общей структуре предложения доли дорогих (со ставками выше 1 500 $/кв.м/год) объектов (с 55% в августе до 45% в сентябре), так и за счет уменьшения на 9% ставок по объектам, которые экспонируются уже давно.

Количество торговых объектов, предлагаемых в аренду за пределами центра, в сентябре уменьшилось на 3%, а их общая площадь на 3% выросла. Объем предложения составил 804 помещения общей площадью 330 тыс. кв.м. Средняя ставка за месяц снизилась на 6% и составила 869 $/кв.м/год, при этом доля дорогих объектов со ставками выше 800 $/кв.м/год снизилась с 41% в августе до 37% в сентябре, а ставки по объектам, выставляющимся уже давно, уменьшились на 6%.

Снижение ставок по торговой недвижимости по сравнению с офисной и производственно-складской недвижимостью оказалось максимальным. Это может свидетельствовать об уменьшении интереса торговых операторов к дальнейшему развитию по причине снижения покупательской активности населения на фоне негативных экономических тенденций (снижение курса рубля, действия санкций и т.п.)

При этом, как это обычно бывает в кризисные моменты, больше всего страдает сегмент дорогих товаров, а вместе с ним и сегмент качественных помещений в центре.

|

Торговые внутри СК |

Количество |

Суммарная ГАП, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средняя ставка, $/кв.м/год |

|

значение |

106 |

61 |

38 |

0,36 |

1 578 |

|

к августу 2014 |

− 12% |

− 17% |

− 7% |

+ 6% |

− 12% |

|

к сентябрю 2013 |

+ 36% |

+ 39% |

+ 90% |

+ 40% |

− 22% |

|

Торговые вне СК |

Количество |

Суммарная ГАП, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средняя ставка, $/кв.м/год |

|

значение |

804 |

231 |

330 |

0,41 |

869 |

|

к августу 2014 |

− 3% |

− 7% |

+ 3% |

+ 6% |

− 6% |

|

к сентябрю 2013 |

+ 64% |

+ 28% |

+ 34% |

− 18% |

− 3% |

Street-retail

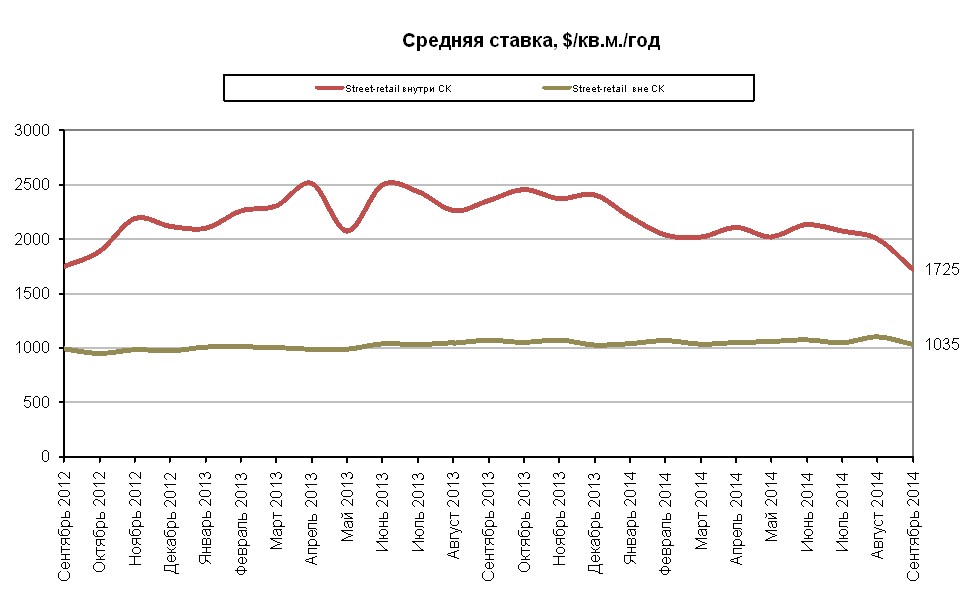

Объем предложения торговых помещений формата street-retail в сентябре 2014 г. по количеству снизился на 8%, а по общей площади – на 3%. Всего экспонировалось 344 объекта площадью 97 тыс. кв.м, из них 51 объект предлагался в центре и 293 объекта – за его пределами.

Объем предложения в центре за месяц уменьшился на 12% по количеству и на 4% по общей площади. Средняя ставка аренды уменьшилась на 14% и составила 1 725 $/кв.м/год. Доля дорогих объектов со ставками выше 1 500 $/кв.м/год при этом снизилась с 63% в августе до 53% в сентябре. Ставка по объектам, которые на рынке выставляются уже не первый месяц, снизилась на 12%. Как и в целом по торговле, качественные помещения формата street-retail в центре в сложившейся ситуации пострадали более всего. Снижение ставок по ним за год составило 27%.

Объем предложения в центре за месяц уменьшился на 12% по количеству и на 4% по общей площади. Средняя ставка аренды уменьшилась на 14% и составила 1 725 $/кв.м/год. Доля дорогих объектов со ставками выше 1 500 $/кв.м/год при этом снизилась с 63% в августе до 53% в сентябре. Ставка по объектам, которые на рынке выставляются уже не первый месяц, снизилась на 12%. Как и в целом по торговле, качественные помещения формата street-retail в центре в сложившейся ситуации пострадали более всего. Снижение ставок по ним за год составило 27%.

Объем предложения торговых помещений формата street-retail за пределами Садового Кольца по количеству уменьшился на 7%, а по общей площади – на 2%. Средняя арендная ставка снизилась на 6% и составила 1 035 $/кв.м/год, при этом доля дорогих объектов со ставками выше 1 000 $/кв.м/год снизилась с 41% в августе до 38% в сентябре. Средняя ставка по объектам, которые на рынке выставляются уже не первый месяц, снизилась на 5%.

|

Street-retail внутри СК |

Количество |

Суммарная ГАП, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средняя ставка, $/кв.м/год |

|

значение |

51 |

38 |

20 |

0,39 |

1 725 |

|

к августу 2014 |

− 12% |

− 3% |

− 4% |

+ 10% |

− 14% |

|

к сентябрю 2013 |

+ 24% |

+ 50% |

+ 98% |

+ 60% |

− 27% |

|

Street-retail вне СК |

Количество |

Суммарная ГАП, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средняя ставка, $/кв.м/год |

|

значение |

293 |

70 |

78 |

0,27 |

1 035 |

|

к августу 2014 |

− 7% |

− 8% |

− 2% |

+ 5% |

− 6% |

|

к сентябрю 2013 |

+ 92% |

+ 62% |

+ 89% |

− 2% |

− 4% |

Офисная недвижимость

В сентябре 2014 г. объем предложения офисных объектов в аренду вырос на 4% по количеству и на 12% по общей площади и составил 2 236 объектов общей площадью 1 206 тыс. кв.м.

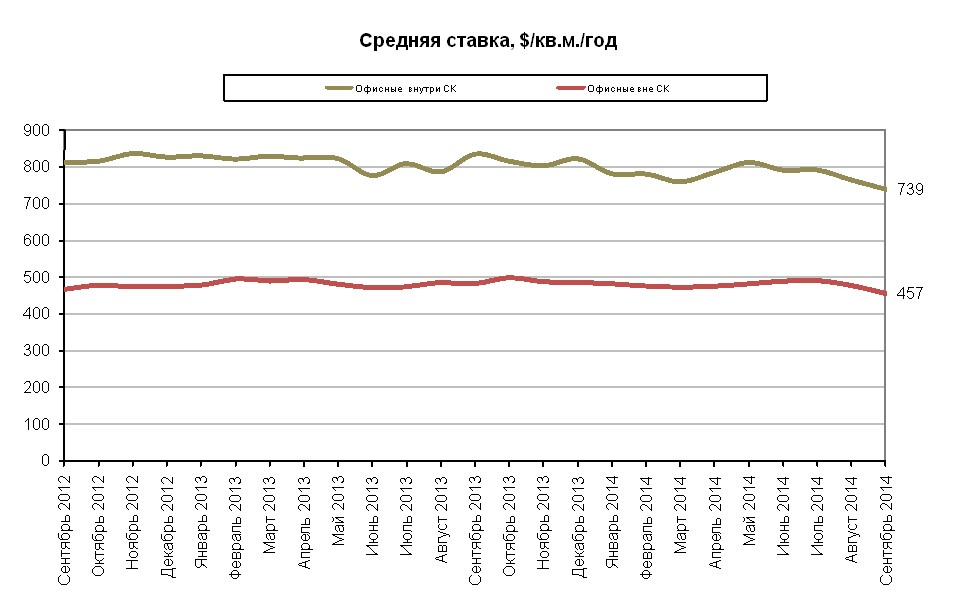

За месяц количество офисных объектов в центре выросло на 1%, а их общая площадь выросла на 23%. Средняя арендная ставка за месяц уменьшилась на 3% и составила 739 $/кв.м/год. Снижение ставок произошло как за счет уменьшения в общей структуре предложения доли дорогих (со ставками выше 700 $/кв.м/год) объектов (с 53% в августе до 48% в сентябре), так и за счет снижения на 2% ставок по объектам, которые экспонируются уже давно.

За месяц количество офисных объектов в центре выросло на 1%, а их общая площадь выросла на 23%. Средняя арендная ставка за месяц уменьшилась на 3% и составила 739 $/кв.м/год. Снижение ставок произошло как за счет уменьшения в общей структуре предложения доли дорогих (со ставками выше 700 $/кв.м/год) объектов (с 53% в августе до 48% в сентябре), так и за счет снижения на 2% ставок по объектам, которые экспонируются уже давно.

За пределами Садового Кольца объем предложения по количеству вырос на 5%, а по общей площади - на 11%. Средняя ставка снизилась 4% и составила 457 $/кв.м/год. При этом доля дорогих (со ставками выше 500 $/кв.м/год) объектов снизилась с 35% в августе до 29% в сентябре, а ставки по объектам, выставляющемся уже давно, уменьшились на 3%.

Таким образом, несмотря на некоторый переизбыток предложения, снижение запрашиваемых арендных ставок по офисной недвижимости в сентябре оказалось сопоставимым со снижением курса рубля.

|

Офисные внутри СК |

Количество |

Суммарная ГАП, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средняя ставка, $/кв.м/год |

|

значение |

378 |

140 |

174 |

0,46 |

739 |

|

к августу 2014 |

+ 1% |

+ 20% |

+ 23% |

+ 21% |

− 3% |

|

к сентябрю 2013 |

+ 31% |

+ 17% |

+ 28% |

− 2% |

− 11% |

|

Офисные вне СК |

Количество |

Суммарная ГАП, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средняя ставка, $/кв.м/год |

|

значение |

1 858 |

482 |

1 031 |

0,56 |

457 |

|

к августу 2014 |

+ 5% |

+ 6% |

+ 11% |

+ 6% |

− 4% |

|

к сентябрю 2013 |

+ 35% |

+ 27% |

+ 39% |

+ 3% |

− 5% |

Производственно-складские помещения

Объем предложения производственно-складских объектов в сентябре 2014 г. составил 604 объекта общей площадью 616 тыс. кв.м, увеличившись на 10% по количеству и на 1% по общей площади.

Объем предложения производственно-складских объектов в сентябре 2014 г. составил 604 объекта общей площадью 616 тыс. кв.м, увеличившись на 10% по количеству и на 1% по общей площади.

Средняя ставка в сентябре сократилась на 1% и составила 197 $/кв.м/год.

|

ПСП |

Количество |

Суммарная ГАП, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средняя ставка, $/кв.м/год |

|

значение |

604 |

113 |

616 |

1,02 |

197 |

|

к августу 2014 |

+ 10% |

− 1% |

+ 1% |

− 8% |

− 1% |

|

к сентябрю 2013 |

+ 51% |

+ 27% |

+ 38% |

− 9% |

− 8% |

Источник: "PR-стиль", 15.10.14.

Комментарии (0)